发布时间:2020-10-30 来源:格隆汇

<1>

从10月30日在港交所挂牌上市交易的物管行业两只新股——世茂服务(0873.HK)、合景悠活首日表现来看,确实已高于市场预期。而两者的招股价均最终定于招股区间中间偏上的位置,且超购倍数都不低。前者于今年5月便成功引入了腾讯、红杉中国作为战略投资者,后者在本次IPO更吸引了高瓴、雪湖、嘉实国际等8家知名投资机构充当其基石投资者。

另外,10月26日香港交易所披露了融创服务控股有限公司Sunac Services Holdings Limited(以下简称“融创服务”)通过聆讯后的招股书,因此可预计其很快将于香港主板上市。随后亦有多个物管公司IPO,如已公开消息的华润物业、远洋服务、龙光物业、金科物业、佳源服务、宋都物业等或将陆续登陆香港市场。

这些消息似乎共同反映了一个市场观点:虽然四季度港股市场进入了规模庞大的新股发行潮,进而诱发整个物业管理板块进入调整期,但也没有对物管新股的供给,特别是优质的、具备代表性的物业管理IPO造成较大冲击或影响。

中信证券在其最新发布的研报中指出,预计物管行业受近期IPO高峰带来的阶段性调整将结束。中信认为物管板块的结构性分化格局是长期存在的,但优秀物管公司估值下降却是暂时的。对于一些优秀的物管企业,如今估值已更具吸引力;该行还给出了策略性的指引和判断,其认为随着世茂服务在本月底挂牌交易,相信市场恐慌将告一段落,而(物管行业里)基本面强劲的个股则已经经过了一波调整,或将迎来更好的投资时点。

按每股招股价16.6港元计算,世茂服务上市前的总市值约390亿港元。跻身物业管理板块市值排名前三的位置,若按2020中期的归母净利润计算,世茂服务在上市的物管公司中排名第六;不得不提的一点是,在上半年的横向比较中,世茂服务的净利润增速在上市物管公司净利润或总市值规模TOP10中排名位居第一。因此,无论市值或盈利能力,还是成长速度来看,世茂服务均具备行业代表性和影响力。

以下不妨以世茂服务的上市这一事件作为切入点,来研究一下资本市场是否对物管行业的未来发展预期和焦点产生了新的变化?调整过后,市场对这一行业的定位和认识会否迈入新的阶段?新格局之下,哪些类型或拥有哪些优势的领先物管企业将重新引领市场?接下来继续寻找答案。

<2>

首要需确认的是,物业管理行业到底是不是一个值得长期投资的好赛道?

尽管当前该行业格局非常分散,但长期而言物业管理行业绝对是属于规模超万亿级别的大行业。据中信研报给出的参考数据,经其测算的行业当前整体营收空间为8421 亿元,而3-5年时间之内的规模或可成长至17252亿元,据此推算的行业营收的年复合增长速度则为15%-27%,均值预期约为20%。华创证券的研报则预计 2030 年末该市场规模将高达2-3 万亿元,其认为我国物业管理行业将呈现规模大、增速高的蓝海市场特征。

从整个房地产的产业链来看,房地产开发和投资领域进入存量的发展阶段后,整个产业链最具价值和成长力的部分则转向对后房地产市场提供(建筑和城市空间)养护、维修、运营、更新等一系列多维度和不同消费频次、面向不同群体的专业化服务,广义的物管行业基本涵盖了这些诉求。此外,物业管理行业受到三大结构性成长因素的长期驱动——行业集中度提升、增值服务占比提升、非住宅占比提升等,进一步扩充了物业管理行业成长潜力和发展维度。

由于行业在未来一段时间内仍将取得较快的整体增速,行业的估值中枢理应保持在较高位置,保守估计,15倍-20倍估值区间为合理中枢位置,头部企业更可获得龙头溢价,预期会以25倍左右的估值为其定位基础,换言之,站在长期发展角度,25倍才是一家头部物业管理上市公司起步的估值台阶。

而我国物业行业的发展仅处于起步或成长阶段,距离行业成熟还有很长的距离。而当前大量的物业管理公司上市(特别是大型的、优质的、领先的代表性企业)是有利于市场集中度提高的。

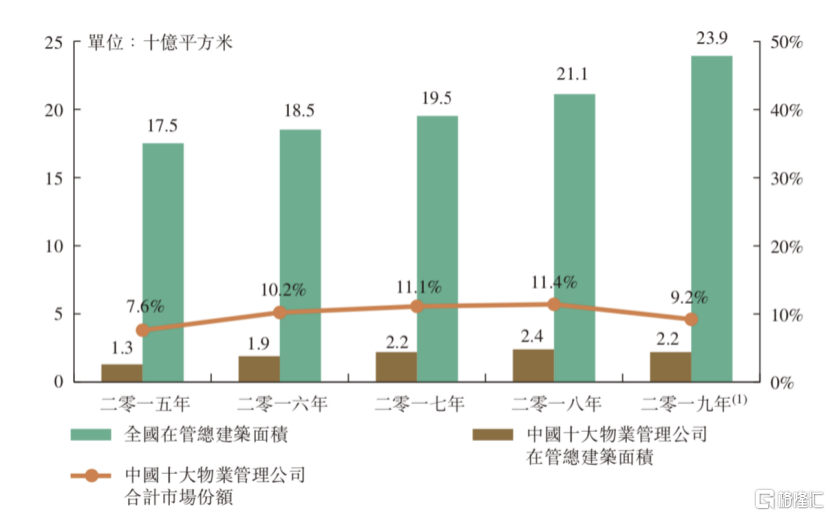

(图片来源:公司招股书)

据中指院提供的数据,目前(按2019年末)中国十大物业管理公司在管面积的市场份额尚不足10%,而按照物业管理协会的统计,此前已经上市的24家物业管理公司的市占率接近 12%。从按2019收入计算,这24家上市物业管理公司的收入占比或低于行业整体收入的3%,若以终局的眼光来看,这绝对不会是一个行业成熟的状态,这意味着未来数年之内,行业集中度快速提升会是大势所趋,在这个过程中,最为受益的群体必然会是行业内头部企业。

若按照过去数年发展趋势,无论是收入增长速度,在管面积增长速度(物业管理费收入增速),还是增值服务的增长速度,TOP10的样本显著高于剩余百强物业。因此再次验证了行业集中度提升对头部企业带来的积极影响这一判断。

按照物管行业历史发展进程的,参考成熟度较高的海外市场,结合中国市场特征,未来国内物业管理行业在进入成熟阶段之前或会在增值服务、科技和管理、第三方拓展方面呈现出以下特征。未来在增值服务方面,差异化和专业化的增值服务体系将成为品牌满意度的一部分,也成为品牌和业务扩张的驱动力;在科技和管理能力方面的表现,行业内或会出现一套或几套真正有差异化,并能不断推广的科技和管理效率提升系统,头部公司的数字化转型基本完成;此外在第三方拓展方面,并购整合的难度会降低,品牌和资本运作能力较优的公司将获得青睐,发展也更为顺畅。

遵循逆向思维,即按照从未来反推到现在的做法来照亮前路,这些统统反映在资本市场的表现,最大可能出现的情况则是——优秀的物管企业将长期跑赢市场,也就是业内研究所指出的结构性分化格局的持续,最后归根结底也是行业集中度提升带来的结果。

这意味着在这个赛道的未来好公司必须要有自己的“护城河”,有独特的核心竞争力来应对激烈的行业竞争,来防止被淘汰,防止被轮替,防止落后。即使是行业的领先者,持续地思考变革和进化,修炼内功,凝聚和总结优势,这些都是它们不可落下的必修课。

<3>

“水大鱼大”,似乎是任何一个行业都会出现的不变规律,对于物业管理这一赛道来说,概莫能外。对于这个坐拥万亿甚至数万亿市场空间的行业来说,当前已经出现了首家超千亿市值的上市公司,可想而知,未来可跨越这一真正称得上为行业领先的基本门槛的上市公司数量势必会更多,最有机会的群体,或许会是现在市值排名靠前的公司,近日挂牌上市的世茂服务身处其中。

专业的投资者认为,价值投资离不开三个基本条件——好赛道、好公司、好价格,但是在长期的实践当中,好赛道和好公司这两个条件常见,好价格却可遇不可求,因为后者离不开择时和市场环境提供的机会,越是好的价格,对于小概率事件的要求就会越高;另外一方面是,好价格常常和好赛道、好公司这两个条件形成了悖离,因为正常的逻辑和情况是,越是好赛道和好公司的条件充分,就会被广泛人群所识别和挖掘出来,因此定价必然是昂贵,也就代表着会出现“坏”价格。至少,从目前公司上市定价的估值来看,世茂服务必然符合好赛道和好公司的逻辑。

物业管理行业是好赛道这个判断我们在上面已经把关键的逻辑说清楚了,至于世茂服务是不是好公司,为什么认为其为好公司?接下来需要总结一下。

往更深的本质去理解,物业管理行业是一个服务行业,该领域的服务提供方和参与者需要持续为使用者或合作方提供价值、创造价值,未来的新时代需要的不仅仅是粗放式的量变,完成规模和市场份额的快速扩张,更需要的是完成自身的质变,实现数字化经济转型,融入新技术创造出更多的应用场景,通过升维实现科技输出和生态赋能,这就决定了未来行业竞争的不但需要硬实力的支持,更需要的是软实力的强大,即提供服务的深度和广度,服务能力和服务的口碑也能持续拉开竞争者间的差距。

因此,便形成了两个清晰的可相互交融、互相促进的发展路径,这是我们从行业的展望和分析中也提到的增值服务能力和第三方拓展能力。可形象地理解为,左边是开发资源、挖掘资源的能力,右边是持续获取资源的能力,这是未来的好公司必须都要具备的两把“硬刷子”,要“两手捉,两手都要硬”。

站在这两个角度出发,对照其招股书所提供的数据,便可以理解到,世茂服务的成长性正是植根于这两个方面。

从驱动形成世茂服务内生性成长能力过程中,我们紧紧捉住了一个核心,这可在公司的价值定位上得到充分的体现。在招股书中,世茂服务把自己的定位阐述为领先的社区生活服务提供商,其认为社区增值服务将推动公司未来的增长。

据招股书所示,过去数年世茂服务的社区增值服务收入迎来较大增长,该业务实现收入占总收入的百分比由2017的6.0%上升至2018年的7.1%,并进一步上升至2019年的26.0%,一举成为了物业管理收入之外的第二大盈利增长点,我们认为世茂服务所一直强调和凝聚的社区增值服务能力优势,将成为其重要的内生性增长来源,由于该业务一直以来的复合增速要远远高于其他业务板块的增速和整体收入的增速,因此其未来延续的大概率会是,该业务板块的收入占比得到持续提升,社区增值服务业务给世茂服务真正地带来业务的持续性,其“长长的坡”特性得以形成,这就是公司未来为什么可以用一个较高估值来定价的重要逻辑之一。

在盈利质量方面,2017-2019年世茂服务的毛利率分别是27.5%,29.4%和33.7%,2020H1毛利率高达34%,对比来看毛利率高于行业TOP20平均值的27%,也可以看出公司的盈利水平远高于行业多数企业,该盈利水平也足以使其跻身成为行业内少数的头部企业,这是世茂服务拥有“厚厚的雪”的另一个表现。

另一个方面,世茂服务的成长驱动力还体现在其外拓能力上。

公司通过收购的方式来提升自身的规模体量,来自独立第三方的收入有所提升。2017年到2020H1,来自独立第三方的收入占比分别是71.5%,64.4%,67.6%,70.5%;由于有第三方拓展带来的持续收入补充,大大降低了世茂服务的业绩周期波动。同时2020年3月,世茂服务花费1.45亿元的代价收购福晟生活服务51%的股权,在5月和6月,公司也做了一系列的收购,使得在管面积和合约面积得到了快速提升。

截至2020年6月30日,世茂服务所拥有的在管面积和合约面积分别为8572万平方米和12552万平方米,在已上市的物业管理公司中分别排名第九位和第十位。此外,截至2020年6月30日公司所持有的现金及现金等价物约为17.53亿元人民币,加上本次IPO所募集的近96亿元人民币(折合约110亿港元),公司所拥有庞大现金规模可持续支持其继续快速完成“跑马圈地”,从募资用途的重点来看,外延式并购和整合,持续增强第三方项目外拓能力,是推动公司未来实现快速成长的另外一个发展途径和逻辑。

<4>

谈及估值和定价的问题,很多投资者认为世茂服务的估值较高,但却忽略了两个基本逻辑。

第一与驱动业务发展的逻辑有关,第二与成长的速度有关。参与国际配售的机构投资者愿意给予世茂服务较高的估值,其背后是看好公司的未来增长,及公司未来是与行业阶段性新要求所匹配,换而言之,它们高度认可打造出标杆式增值服务且拥有行业领导者地位的世茂服务的投资价值。

若按16.6港元的招股价计算,不考虑超额配售情况,世茂服务上市前的市值达到了约390亿港元,对应PE-TTM约为65倍,从估值反映的未来及与成长的速度匹配的角度去理解,2017-2019年公司归母净利润的复合增速约为88%,2020上半年增速更为125%,加速趋势明显,通常下半年物业公司所释放业绩或业务增长情况会优于上半年,就全年来看,2020年继续保持较高增速的确定性是较高的,这代表了公司在TOP10该项排名中依然会名列前茅。而2021年的业绩增速将取决于2020年项目落地和推进的情况,如果2020年稳了也就代表2021年有机会维持较高增速,因此公司的2021预期PE将较当前PE-TTM将得到快速下降。

换了另外一种估值方法,使用PS(市销率)的角度去理解,专业投资者实际上已经把世茂服务拿来和行业龙头碧桂园服务进行了对标,而前者只是很好代表了对物业管理行业即将迈入的新发展阶段,以及率先完成突破的美好预期,这些未来和发展趋势尚未得到市场数据进一步证伪之前,我们估计,市场亦将继续维持对公司较高发展预期和估值的局面。